収入の水準が高い医師。それでも、収支や貯蓄、資産額などがほかの医師と比べてどうなのか、今のままで資金が不足することはないかなど、気になることも多いだろう。そこで、収入や支出、資産形成など、お金全般について医師にアンケートを実施。その実態を明らかにするとともに、安心できるマネープランの考え方や資産形成の方法について、専門家に話を聞いた。

-

株式会社FPコンサルティング

代表取締役 - 関西大学卒業後、金融機関勤務を経て、平成14年独立系FP会社を設立。金融商品などの販売は行わず、中立的立場からの助言を行っている。全国の官公庁や企業で講演や研修講師として活動するほか、個人の相談実務にあたり、相談件数は年間1000件以上。「ドクターのためのマネーライフクリニック」(14fp.com)を開設し、ライフプランニング、節税対策、保険、資産運用、住宅購入、投資用マンション相談など、多方面でサポートを行っている。

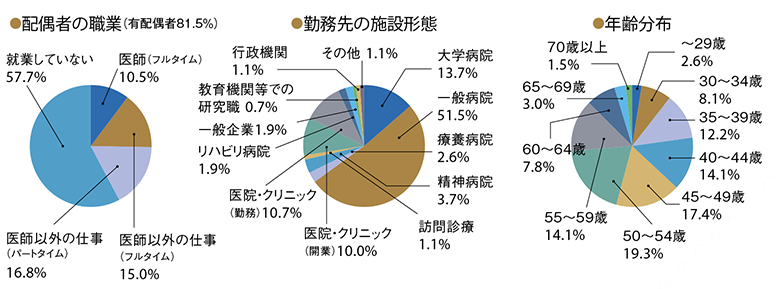

- アンケート概要『医師のお金に関するアンケート』

- リクルートドクターズキャリア会員登録者へのインターネット調査/2019年5月実施/回答数270名(男性85.9%、女性14.1%)

※誌面内グラフで、特に注釈のない場合n=270

収入は高水準で安定性もあるが、

8割超の医師が悩みや不安を持つ。

お金について早めに考える機会を

希望のライフプラン実現には

必要額把握と計画的準備を

アンケート調査から得られた医師のマネー実態は、次ページ以降グラフなどを中心に紹介したい。ここでは専門家のアドバイスをお伝えする。

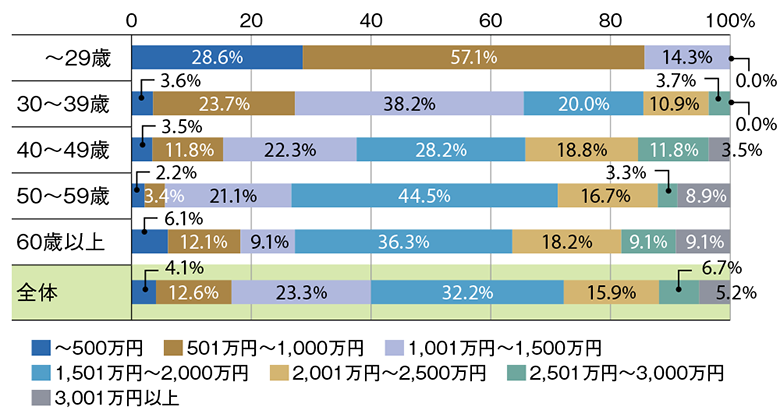

医師のお金事情に詳しい、ファイナンシャルプランナーの岡崎謙二氏は、医師の収入について「勤務医の場合、30代で常勤先からの年収が1000万円を超え、そこに非常勤勤務の報酬が加わる、というケースが多いのではないでしょうか。40代で年収1500~2000万円、50代も同程度で、ピークは60歳前後。60代半ば以降は下がっていくのが一般的で、500~1000万円程度になることが多いと思います」と話す。

一般的な会社員では50代半ばをピークに年収が下がり、定年後、再雇用などで働いても収入は大きく下がる。医師は60代半ばまで高収入が維持しやすく、その後の収入も比較的高水準というのが特徴だ。

また、医師は社会的ニーズの高さから失業や収入減の心配が少なく、高水準の収入が安定的に得られる可能性が高い、という特性もある。

それは医師の強みでもあるのだが、岡崎氏は、「安定的に収入が得られるから支出が膨らんでも何とかなる、と思ってしまいがち」と、指摘する。

子どもにはより高水準な教育を与えたいとの思いから教育費がかなりの額にのぼる傾向があるほか、退職金が少ない、あるいはない医師も比較的多い、といった事情もある。病気などで収入が減るリスクもゼロではない。そういったことを踏まえると、家計をコントロールして計画的に貯蓄をしていくなど、しっかりとしたマネープランも重要だ。

実際、アンケートでも85%以上の医師がお金について何らかの悩みや不安を持っている(Q4)。岡崎氏は「私の元にも、教育資金や老後資金が不足するのではないか、貯蓄がなかなか増えないがどうしたらいいか、といったご相談が多く寄せられます。ご夫婦揃って相談にいらっしゃる医師も少なくありません」と話す。

「子どもの医学部進学を望んでいる、安心して老後を迎えたいなど、希望するライフプランを実現させるためには、いつ、いくらの資金が必要かを把握し、計画的に準備していく必要があります。長期的なプランを立てれば目標が明確になり、不安も小さくなるもの。多忙とはいえ、なるべく早く、お金について考える機会を持っていただきたいと思います」

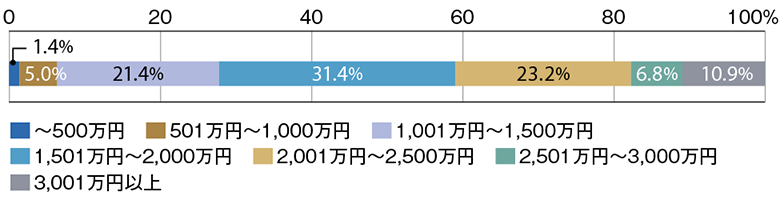

- Q1 現在の年収(含非常勤アルバイト)

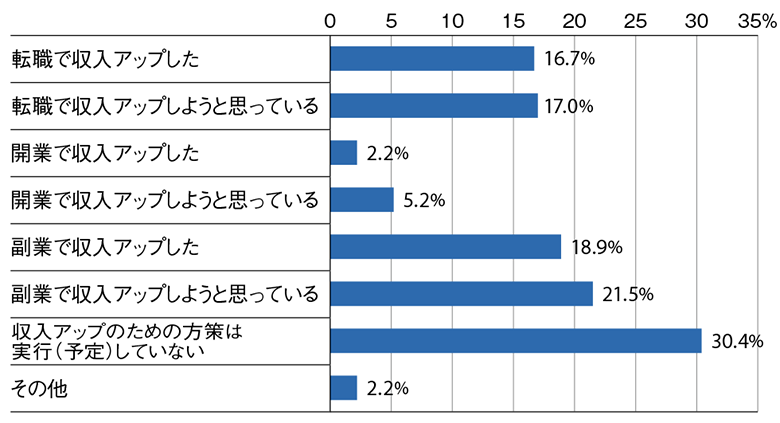

- Q2 収入アップのための方策を実行したか

(しようと思っているか)(複数回答)

- Q3 現在の世帯年収(n=220 全体の81.5%)

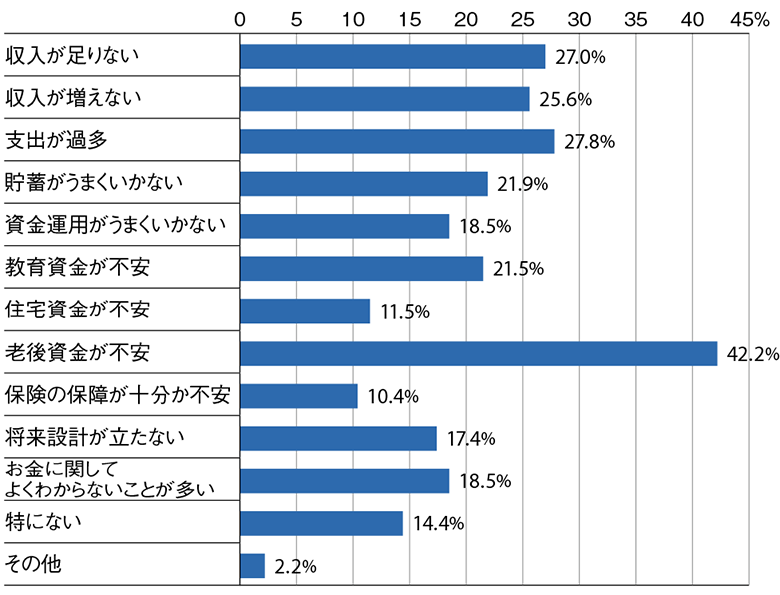

- Q4 お金に関する悩みや不安(複数回答)

アンケート 解説

4割以上が世帯年収2000万円超。

悩みのトップは老後資金

年収(Q1)は30代以降で大幅に増える様子がわかる。40代以降は年代による差が小さくなるが、最も高年収なのは50~59歳で、60歳以降は下がっていく傾向。収入アップ(Q2)のために副業をした人は18.9%にのぼり、副業を考える人も21.5%と多い。転職によって収入アップした医師、検討している医師の割合も高い。配偶者が働いている割合は全体の42.3%(4ページ下)で、世帯年収(Q3)は1501~2000万円との回答が最も多く、2000万円を超える世帯も40.9%に及ぶ。とはいえ、お金に関する悩みや不安がない人は14.4%にとどまり、老後資金、支出過多、収入が足りないなどの悩みが多い。

- 収入やお金に関する悩み・考え

-

- 老後が心配(一般病院・脳神経外科・60代後半・男性)

- 子どもを責任持って育てられるお金を得たいが、病気や事故の可能性もゼロではない(一般病院・精神科・30代後半・男性)

- 税金が高い。研修代などが経費にならないのは不満(一般病院・精神科・50代後半・男性)

- 収入はあるのに貯蓄が少ない(訪問診療・一般内科・30代前半・男性)

- 教育費が予定よりかさみ、収入を増やす必要がある(一般病院・消化器内科・50代前半・男性)

支出が膨らみがちな医師の家計。

問題がないか、お金をどう使うか、

夫婦共通の認識を持つことが大切

優先順位をつけた使い方を。

「相手が貯めている」は危険

医師世帯の家計は、収入が多い一方で、支出も膨らみがち。岡崎氏は、「キャリアを積んで収入が増えても生活水準を上げず自然と貯まっている医師と、生活水準が高く収入に比した適切な貯蓄ができていない医師との二極化がみられます」と話す。

いくら使っているかわからないという世帯も少なくないが、家計の問題点を見つけるためにも、毎月の支出について把握したい。年収からその年に貯蓄できた額を差し引けば年間支出が計算できるが、数か月でも家計簿をつければ、内訳を知ることができる。食費、光熱費、交際費など、変動がある費目だけを調べればよく、住居費、教育費、保険料などは、引落口座の記録から把握できる。

「いい家に住み、いい車に乗り、食にもお金をかけるなど、医師の家計は一般家庭に比べて住居費、車両費、食費、趣味・娯楽費などにお金をかけ過ぎる傾向が見受けられます。貯蓄を増やすには支出を減らす必要がありますから、優先順位をつけるなど、メリハリのある使い方を考えたいものです。また医師は納税額も多いので、ふるさと納税で返礼品を受け取り、節税しつつ食費を節約するのも効果的です」(岡崎氏)

家計管理についても考えてみたい。「専業主婦家庭では夫が一定の額を妻に渡しその範囲で妻がやりくりする、共働きでは住居費は夫、食費は妻など家計を分担する、という例が多いですが、いずれも相手が貯蓄していると思い込み実際には貯蓄できていない、という失敗に陥りがちです。収入と支出、いつまでにいくら準備するかなど、家計の現状や課題を夫婦で共有し、お金の使い方や貯蓄プランを話し合うのが理想的です」

住居費と教育資金を点検。

保険もいま一度見直しを

家計の中で大きな割合を占める住居費は、一般的に月収の20%程度に抑えたい。持ち家なら、「取得する住宅の価格は年収の5~6倍が目安ですが、医師は年収の8~10倍など、年収からみても高額な物件を購入する傾向にあります。借入額が多くなり返済負担も膨らむため、教育費の準備に影響することも否めません」

取得済みなら、ローンの金利が現行の水準からみて高すぎないか確認し、高いようなら別の銀行などに借り換えたい。借入額が多いほど、残りの返済期間が長いほど、金利差が大きいほど、利息軽減効果が大きい。

「借入から10年間は住宅ローンの残高に応じて所得税などが還付される住宅ローン控除が適用されますが、適用期間が過ぎたら、先々の返済分を前倒して返す繰り上げ返済を行うという選択肢もあります」

教育費については、高校まではその時々の収入から捻出し、負担が大きい大学の資金は一部を計画的に準備するのが基本となる。

「中学校から私立では高校までに1500万円程度、小学校から私立では2000万円程度を見込んでおきたい。私立大の医学部に進学なら6年間で少なくとも5000万円程度、予備校が加わればさらにかかります」と、岡崎氏。この前提なら、子ども1人あたり、少なくとも7000~8000万円が目安となる。

保険については、「勧められるまま、必要以上に加入している医師も多く、見直しによって保険料を節約できる可能性も高い」と、岡崎氏。一方で、「最近は保障が不足している例もある」という。夫死亡時、18歳以下の子ども2人と専業主婦の場合、約123万円の遺族基礎年金と、生前の収入に応じた遺族厚生年金が支給されるが、生活費の不足分と教育資金は保険と貯蓄で準備する必要がある。

「妻が専業主婦で、小学生の子どもが2人いる医師なら、1億円程度の保障は得ておきたいところです」

子どもの成長とともに必要な保障額は減っていくので、年数の経過に応じて保障額が減少する『収入保障保険』などを検討するのが合理的だ。

病気やケガで休業する場合の備えや、勤務先で非加入の場合は医療賠償責任保険にも加入しておきたい。「保険医協会の『休業保障保険』や『医師賠償責任保険』を候補にするといいでしょう」

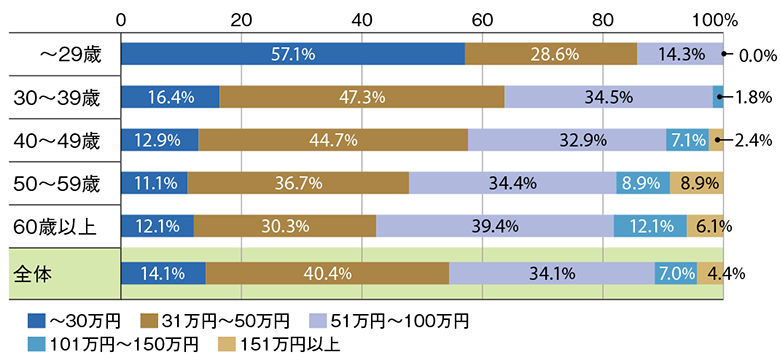

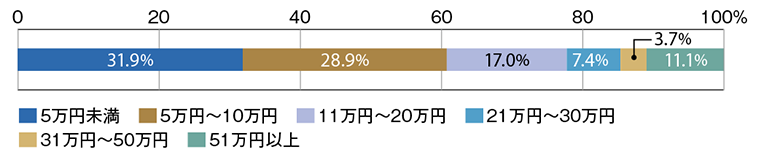

- Q5 毎月の世帯支出額

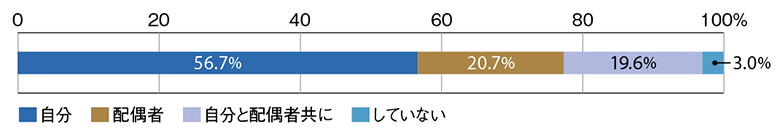

- Q6 家計管理は誰が行っているか

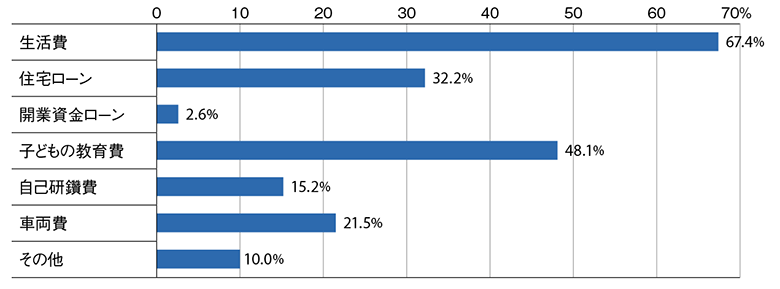

- Q7 ひと月で自分の自由になる額

- Q8 年間で支出のかさむ費用(複数回答)

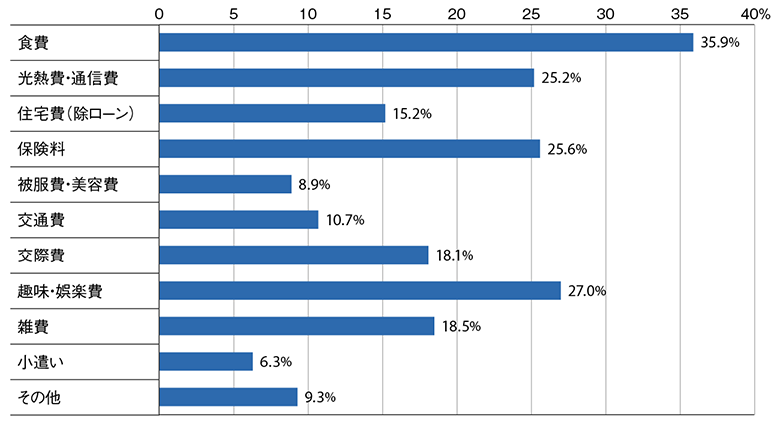

- Q9 毎月の生活費で「かかりすぎだ」と思う費用(複数回答)

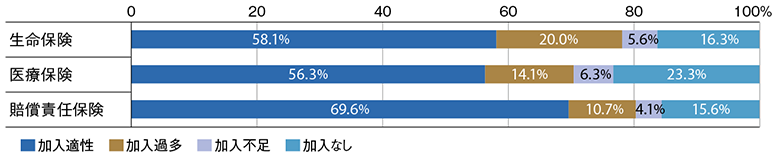

- Q10 生命保険等の加入状況と額の適正性

アンケート 解説

生活費、教育費、住宅ローン、車両費に重い負担感

毎月の世帯支出額(Q5)は30代から増えていき、年代が高いほど多くなる。教育費がかさむことが影響していると考えられる。家計管理(Q6)は自分で行っているという回答が56.7%。夫婦で家計について共通認識を持つのが理想的だが、自分と配偶者で管理している割合は19.6%にとどまる。年間で支出のかさむ費用として生活費を挙げた医師が67.4%にのぼり、教育費、住宅ローン、車両費への負担感も大きい(Q8)。毎月の生活費については、食費がかかりすぎるとの回答が目立ち、外食にお金をかけていると推測される(Q9)。生命保険等には適切に加入しているという回答が多いが(Q10)、勧められるままに加入した場合や、何年も見直しをしていない場合は再検討の余地もありそう。

- 家計管理や支出に関する悩み・疑問・考え

-

- 妻の無駄遣いを抑えられない。無駄遣いの自覚がないし、ありがたみを感じていない(大学病院・内科・40代前半・男性)

- 夫婦間で支出についてコンセンサスが得られないことが多い。月によって収入も支出もかわり、管理が難しい(訪問診療・一般内科・30代前半・男性)

- 夫婦別の家計管理で、大雑把。お互いの貯金額も知らない(一般病院・検診・50代後半・女性)

- 教育費が負担で老後資金が貯まらない(一般病院・麻酔科・50代後半・男性)

- 贅沢はしていないつもりだが年相応の交際費がかかる(一般病院・歯科・総合診療科・50代前半・男性)

- 一度増えた支出を減らすのは大変(一般病院・消化器内科・50代前半・女性)

収入の割に貯蓄できていない医師も。

具体的な目標額を定め貯蓄プランを。

税優遇制度活用なら節税もでき有利

収入や支出の推移から

長期的な家計の収支を予測

アンケートによると、貯蓄額には差があり、収入の割に貯蓄できていない医師も多く、教育資金や老後資金の準備に不安を持つ人も多い。

資金準備で重要なのは、まず『いつまでにいくら準備が必要か』である。

教育費は、「大学入学までに3000~4000万円を用意するのが理想的。出生から年間220万円程度を貯めるイメージです」(岡崎氏)

老後資金として準備すべき額は、『年金で不足する生活費×老後の年数』に、大型のレジャー費、自宅の修繕費、医療や介護費などの特別支出を加えた額。まずは、『ねんきん定期便』で、受取見込み額を確認したい。

長期のプランを考える際には、『キャッシュフロー表』を作成するのが効果的だ。収入や支出の推移から長期的な家計の収支を予測するもので、日本FP協会のホームページなどからフォーマットをダウンロードできる。作成してみると、“子どもの大学在学中は年間収支が赤字になる”“85歳で金融資産が枯渇する”など、家計のリアルな姿が予測できる。岡崎氏は「医師は一般の人に比べてはるかに理解が速く、問題を把握する能力にも長けているので、作成による効果が出やすい」と話す。

必要額を貯蓄していくには、収入から貯蓄に回す額を先取りし残った額で生活する、という方法が確実だ。家計管理で「いくらあれば生活できるか」を把握すれば、無理のない貯蓄計画が立てられ、継続しやすい。

仕組みが複雑な商品は避け

忙しくてもできる商品で運用

どのような商品で運用すればいいかもおさえておきたい。

教育費は元本保証のある預金やそれに準じた商品で運用するのが基本。たとえば個人向け国債・変動10というタイプなら、金利上昇時には利息が増える。10年満期だが1年経過後は解約でき、元本割れしない。

「老後資金については、税優遇のある『個人型確定拠出年金(iDeCo)』や、『つみたてNISA』『NISA』を検討するといいでしょう」

『iDeCo』は、一定額を60歳まで積み立て、自身が選んだ投資信託や預金商品で運用。原則60歳以降に年金または一時金として受け取る制度である。積み立てた額(掛け金)は全額所得控除され、所得税率が高い医師にとってはメリットが大きい。運用で得た利益も非課税だ。勤務先に企業年金がない医師の拠出限度額は、年間27万6000円である。

『つみたてNISA』は、年間40万円を上限に最長20年間、投資信託などに積み立て投資するもので、運用益非課税というメリットがある。目的自由で、いつでも解約できる。

「投資信託は多くの銘柄に分散投資されるほか、積み立て購入では高値で多く買ってしまう失敗を避けやすい時間分散効果も得られます。iDeCoやつみたてNISAは、税メリットを享受しつつ、リスクを抑えた投資ができ、評価できます」

まとまった資金を投資するなら、年間120万円まで、最長5年間投資でき、運用益が非課税になる『NISA』も選択肢になる。ただし、つみたてNISAと同時併用はできない。

「保険医協会の『保険医年金』も、有力な選択肢になります」と、岡崎氏。月払いでは月1万円から30万円まで、満74歳まで加入できる。

不動産投資に関心のある医師もいるが、「節税という言葉に魅力を感じても、価格や物件の見極め、信頼できる管理会社選びが重要で、簡単ではありません。検討するなら中立的な立場で助言するFPなどに相談することも考えるとよさそうです」。

医師は金融機関から勧誘されることも多い。“貯蓄になる〟と外貨建ての終身保険などを勧められる機会もあるかもしれないが、仕組みが複雑なものは判断が難しく、手数料も高いことが多い。税優遇のある制度やシンプルな商品の利用で、ストレスフリーの資産形成を目指したい。

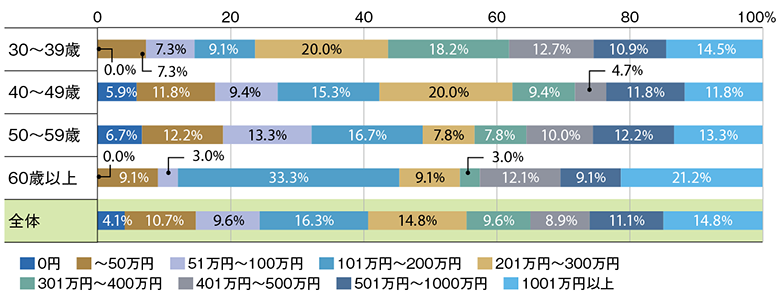

- Q11 世帯の年間貯蓄額 (n=263)

- ※20代はデータ不備のため割愛

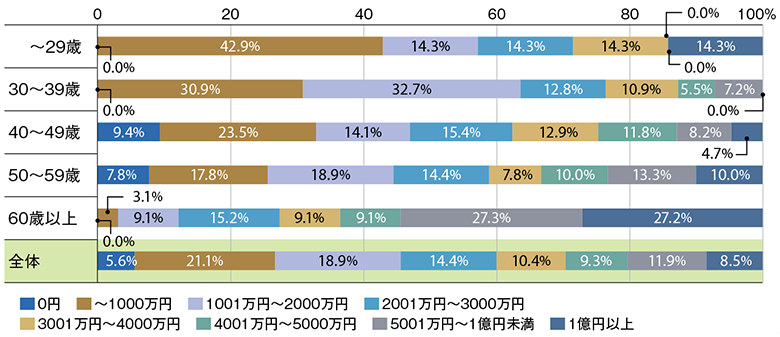

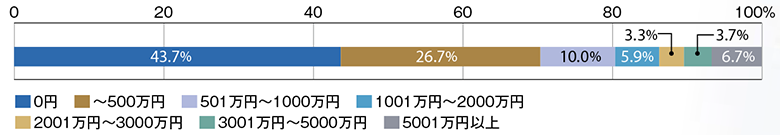

- Q12 世帯の資産額

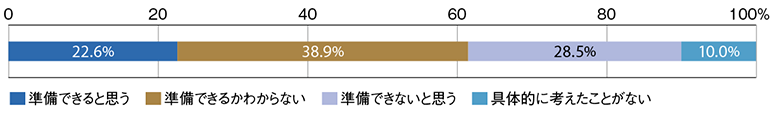

- Q13 現在の貯蓄ペースで、教育費や老後資金は十分準備できるか

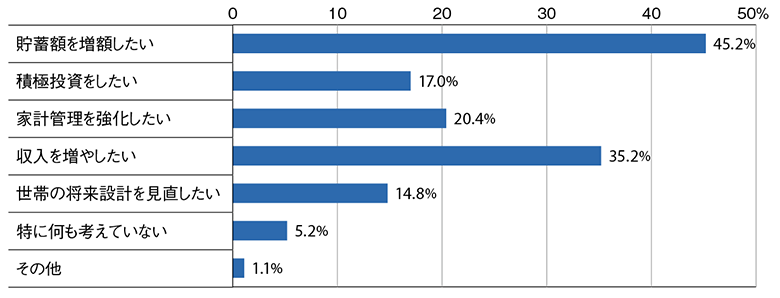

- Q14 今後の資産形成への希望(複数回答)

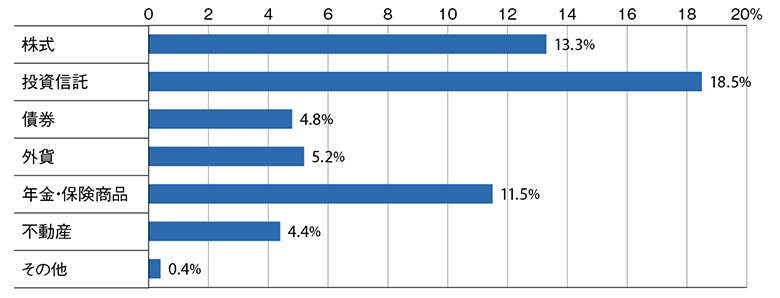

- Q15 資産運用(投資)している額

- Q16 資産運用(投資)している人の利用商品(複数回答)(n=157)

アンケート 解説

教育費や老後資金が用意できるか不明、という医師が多い

年間貯蓄額(Q11)が最も多いのは30代で、76.3%が年間201万円以上を貯蓄している。教育費にお金がかかる40代、50代では額が少なくなる。世帯の資産額(Q12)については、30代では1001~2000万円、40代では1000万円以下との回答が多いが、岡崎氏は、「財形貯蓄や、投資信託などに投資している額を含めていないのではないか。実際にはもっと多い印象」と話す。教育費や老後資金は十分準備できるか(Q13)との問い対し、「わからない」「できない」「考えたことがない」との回答が多いのは気になる。45.2%の医師が貯蓄額を増やしたいと考えており(Q14)、目標を明確にすることが望まれる。一般的に収入と比例してリスク許容度は高くなるが、Q15では資産運用に消極的である様子もうかがえる。

- 貯蓄や資産運用・管理に関する悩み・考え

-

- どう投資すればいいかわからない(一般病院・泌尿器科・40代前半・男性)

- 貯蓄や投資を行う余裕がない(一般病院・小児科・30代後半・男性)

- 不動産投資に興味があるが、広告などでメリットが強調され過ぎて信用できない(一般病院・一般内科・30代後半・男性)

- 投資に興味はないが大家さんには憧れる(大学病院・放射線科・20代・女性)

- リスクの低い投資をしたいが、やり方がわからない(一般病院・一般内科・30代後半・男性)

- iDeCoやつみたてNISAを実践しているが、確実性がない点が不安(リハビリ病院・整形外科・50代前半・男性)

- 株式投資の研究をする時間がない(一般病院・皮膚科・50代後半・男性)